ایچیموکو کینکوهایو

روش ایچیموکو کینکوهایو ، طی سالیان ، به طرز موفقیت آمیزی در ژاپن استفاده می شود ، ولی در دنیای غرب آنچنان مورد توجه قرار نگرفته است .اگر یک معامله گر ، شمع های ژاپنی را با ایچیموکو ترکیب نماید ، ابزار قدرتمندی را برای خود فراهم خواهد آورد .

در ابتدا سعی خواهیم نمود تا شما رو با اجزای نوسان نمای ایچیموکو کینکو هایو آشنا نماییم :

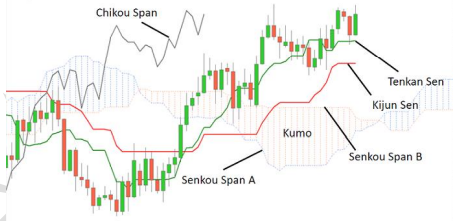

ایچیموکوسیستمی هست که از پنج خط اصلی تشکیل شده است :

Five Lines in One System

1- تنکاسن (Tenken sen)

2- کیجونسن (Kijun sen)

3- چیکواسپن (Chikou span)

4- سنکواسپن a

5- سنکواسپن b

توضیح :

در نرم افزارهای مختلف رنگ هر یک از اجراء متفاوت هست که در نرم افزار متاتریدر به طور پیش فرض تنکانسن به رنگ قرمز ، کیجونسن به رنگ آبی و چیکواسپن به رنگ سبز می باشد که در استراتژی های معامالتی رنگ این اجزاء متفاوت خواهد بود جهت یادگیری با تنوع رنگ

تنکانسن

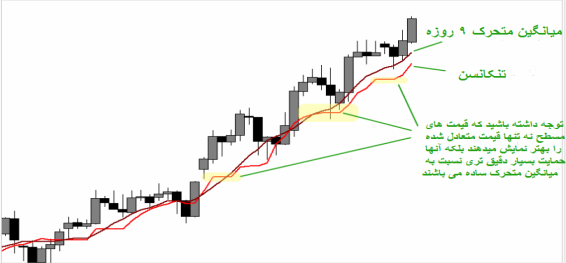

اولین نوسان نمایی که مورد بحث قرار خواهیم داد ، تنکانسن خواهد بود ، این نوسان نما نمایانگر حرکات کوتاه مدت بازار می باشد. رابطه نوسان نمای تنکانسن به صورت زیر می باشد :

برای 9 روز 2 ÷ ( بالاترین قیمت + پایین ترین قیمت )

تنکانسن برای محاسبه میانگین متحرک ، به جای قیمت پایانی از میانگین باالترین قیمت و پایین ترین قیمت استفاده می کند ، با این کار فراریت میان روزی در نظر گرفته می شود .

توجه : کلمه متحرک به این نکته اشاره دارد که فقط به میانگین n روز آخر را در محاسبات لحاظ کنیم.

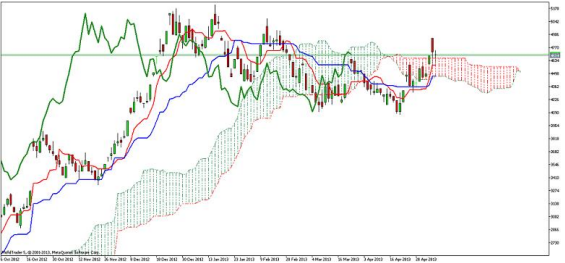

در شکل پایین تنکانسن و میانگین متحرک 9 روزه ساده نمایش داده شده است . همانطور که مشاهده می نمایید تنکانسن با استفاده از میانگین بالاترین و پایین ترین قیمت به جای قیمت پایانی ، حرکات کوتاه مدت بازار را بهتر از میانگین متحرک ساده نمایش میدهد .

در رابطه با تنکانسن، باید به موارد زیر توجه نمایید :

تمایلات

اگر قیمت بالای تنکانسن بسته شود صعودی می باشد و بالعکس اگر قیمت پایین تنکانسن بسته شود نزولی هست.

تنکانسن باید در جهت روند ، حرکت نماید هر چه شیب آن بیشتر باشد با روند قوی تری مواجه هستیم ، اگر تنکانسن جهت خاصی را دنبال نکند ، بازار دچار بی تصمیمی شده است. معامله در این شرایط احتیاط بیشتری می طلبد ، زیرا ممکن است روند کوتاه مدت به پایان خود نزدیک شده باشد .

در شکل زیر نمودارفوالدمبارکه را مشاهده می نمایید:

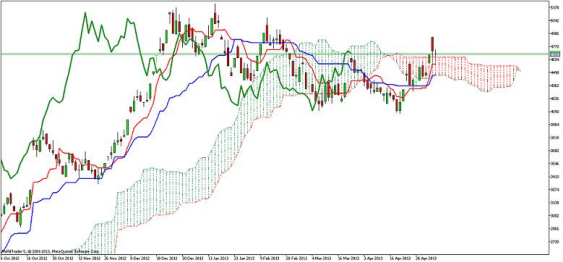

تنکانسن در واقع نوعی مقاومت/حمایت کوتاه مدت است .عبور قیمت از تنکانسن اتفاق مهمی است ، چرا که بازار یکی از مهمترین مقاومت های/حمایت های کوتاه مدتش را پشت سر گذاشته است . تصویر پایین مربوط به سهم کشرق می باشد که با عبور قیمت از تنکانسن سهم با رشد قیمت مواجه شده است :

تنکانسن باید به قیمت نزدیک باشد. از نزدیکی قیمت و تنکانسن می توان دریافت که با روندی مواجه هستیم که با سرعتی آهسته و فراریتی کم ، در حال حرکت است .اگر قیمت از تنکانسن دور شود ، احتمال بسیار زیادی وجود دارد که مجددا به آن باز گردد زیرا بیش از اندازه از تعادل خارج شده است.

کیجونسن (Kijun sen)

نوسان نمای بعدی مورد بحث کیجون سن خواهد بود که در نرم افزار متاتریدر به رنگ آبی می باشد که در تصاویر نیز به همین رنگ انتخاب شده است .

این نوسان نما نشا نگر حرکات میان مدت بازار می باشد. بنابراین اغلب معامله گران می تواندد ازاین نوسان نما استفاده نمایند.

رابطه کیجون سن به صورت زیر می باشد :

برای 26 روز 2 ÷ ( بالاترین قیمت + پایین ترین قیمت )

کیجونسن شباهت بسیار زیادی با میانگین متحرک ساده 33 روزه دارد که توسط معامله گران خرده مورد استفاده قرار می گیرد.

مانند تنکانسن ، کیجونسن نیز بر اساس میانگین بالاترین و پایین ترین قیمت محاسبه میشود ، با این تفاوت که تنکانسن باالترین و پایین ترین قیمت را برای 9 روز در نظر میگیرد ولی کیجونسن برای 26 روز .

کیجونسن یکی از نوسان نماهای کلیدی برای روش ایچیموکو می باشد . اغلب روش های معاملاتی ایچیموکو حول محور این نوسان نما گردش می کنند .موارد زیر نکاتی است که باید در مورد کیجونسن در نظر بگیرید :

وقتی قیمت بالای کیجونسن بسته شود صعودی می باشد و بالعکس زمانی که قیمت پایین کیجون سن بسته شود نشانه نزول می باشد.

کیجونسن باید هم جهت با روند حرکت نماید . هر چه شیب حرکتی کیجونسن بیشتر باشد با روند قوی تری مواجه هستیم ، کیجونسن زمانی حرکت صعودی خواهد داشت که قیمت از میانگین بالاترین و پایینترین قیمت بازار طی 26 روز گذشته ، بزرگتر باشد.برخالف تنکانسن ، حرکات قیمت تاثیر کمتری بر کیجون سن می گذارد .کیجونسن در تشخیص روند به 26 روز زمان نیاز دارد.

حال یک سوال مطرح میشود (از این سوالهایی که در معامالت روزانه مطرح میشود نیست !!!!!) آیا نقطه آغاز روند را از دست می دهیم؟

جواب به این پرسش مثبت است ، مطمئنا آغاز روند را از دست میدهیم زیرا باید آنقدر منتظر بمانیم تا روند خود را کامال آشکار سازد .

کیجونسن به عنوان حمایت/مقاومت نیز عمل می نماید ، بازار با شکست کیجونسن یکی از مهمترین مقاومت ها و حمایت های بازار را پشت سر گذاشته است .

وقتی بازار کیجونسن را قطع می نماید احتمال بازگشت در روند وجود دارد . لحاظ این احتمال جهت آمادگی برای عقب نشینی اصلی یا بازگشت روند ، حیاتی به نظر میرسد به هرحال این احتمال نیز وجود دارد که هیچکدام از این دو نیز به وقوع نپیوندد.

توجه : برای چارچوب زمانی روزانه کیجونسن تقریبا اطالعات یک ماه رو نشون میدهد در حالی که تنکانسن بدون در نظر گرفتن آخر هفته ها نمایانگر تقریبا یک هفته و نیم میباشد .

مهم : کیجونسن در برخی موارد و حتی بیشتر به عنوان حمایت و مقاومت در نمودار عمل میکند زمانی که کیجونسن مسطح است ، قیمت در برخورد به ان ، بستگی به این دارد که از کدام جهت به سمتش نزدیک میشود که به عنوان مقاومت یا حمایت عمل میکند .

کیجونسن باید همیشه نزدیک قیمت حرکت کند و وقتی قیمت از کیجون سن فاصله میگیرد نشانگر این هست که با سرعت بیشتری درحال تغییر هست ، یک روند خوب روندی هست که قیمت و کیجونسن با آهنگ ثابت و نزدیک به هم حرکت میکنند .

چیکواسپن ( Chikou span)

نوسان نمای سومی که مورد بررسی قرار خواهیم داد چیکواسپن می باشد ، این نوسان نما نمایانگر مومنتوم بازار است .به عبارت دیگر احتمال وقوع روند را تشخیص می دهد. به یاد دارید که :

روند به حالتی از بازار تلقی میشود که برای مدت زمان طوالنی در یک جهت حرکت کند . من جهت آموزش با استفاده از نرم افزار متاتریدر از رنگ سبز استفاده نموده ام که ممکن است رنگ این ابزار در نرم افزار ها متفاومت باشد .

چیکو اسپن چیزی نیست جز نمودار فعلی قیمت که 26 روز به عقب منتقل شده است . چیکو اسپن علیرغم سادگی ، نوسان نمایی است که اکثر معامله گران قادر به درک آن نیستند و البته ، یکی از نوسان نماهای محبوب به شمار میرود همانطور که گفته شد این نوسان نما اصولا همان نمودار قیمت امروز است که به 26 روز قبل منتقل شده است .

در رابطه با چیکواسپن به نکات زیر توجه نمایید :

اگر چیکواسپن بالایی نمودار قیمت در 26 روز گذشته باشد ، یعنی با رسم یک خط عمودی تا قیمت ، اگر چیکو اسپن باالی قیمت باشد تمایلات سهم صعودی است و اگر با رسم یک خط عمودی تا قیمت ، نوسان نما در پایین قیمت باشد تمیلات نزولی می باشد و اگر چیکواسپن به قیمت طی 26 روز گذشته بسیار نزدیک باشد نشانه بی تصمیمی می باشد.

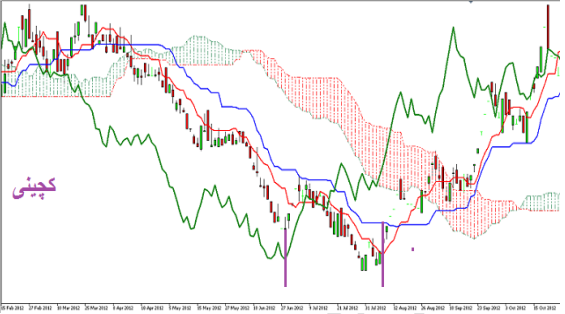

با توجه به آموزش تا این حد سعی میکنیم تا تصویر بالا که مربوط به کچینی می باشد را مورد بررسی قرار دهیم ،قیمت در یک روند نزولی قرار دارد و زیر هر دو نوسان نمای تنکانسن و کیجونسن قرار دارد و تنکانسن به عنوان مقاومت مهم سهم به شمار می رود چیکواسپن هم در پایین قیمت قرار دارد با توجه به خط عمودی که رسم کردیم پس سهم شدیدا در روند نزولی قراردارد.

توجه :

به مانند تصویر بالا، اگر چیکواسپن در فضای باز به سر برد ، در روند پایدار قرار داریم ، زیرا قیمت امروز به مقاومت /حمایت 26 روز بعد وارد نشده است.

قله ها و دره های چیکواسپن ، نواحی مهم حمایت و مقاومت به شمار می روند ، اگر خطی افقی از یکی از قله ها و یا دره های چیکو اسپن رسم نمایید ، نشانگر ناحیه حمایتی/مقاومتی می باشد .اگر دره ها و قله های بسیاری بودند که به این خط افقی برخورد می کردند ، این ناحیه را یک ناحیه مقاومت .

حمایت اصلی در نظر میگیریم.اگر دو یا بیشترقله یا دره با این خط برخورد داشته باشد ، عموما این نقطه یکی از نسبت های فیبوناچی خواهد بود .

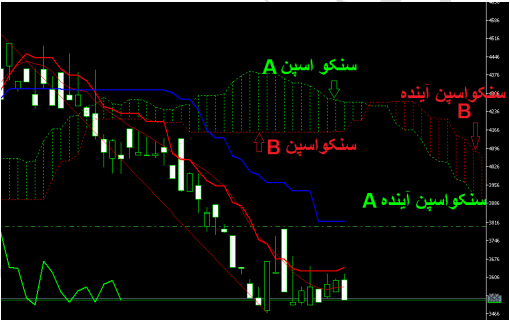

اجزای ابر کومو

دو نوسان نمای باقیمانده ، سنکو اسپن A و سنکو اسپن B می باشند .این دو نوسان نما را به صورت متفاوتی به نسبت نوسان نمایهای دیگر مورد بررسی قرار می دهیم، زیرا این دو اطلاعات زیادی به همراه تشکیل ابر کومو به همراه دارند .ابرکومو همان فضای بین سنکو اسپن A وسنکو اسپن B می باشد که به دو صورت رنگ امیزی میشود:

اگر سنکو اسپن A از سنکو اسپن B بالاترباشد ، ابر به رنگ سبز در می آید (صعودی) و اگر سنکو اسپن A از سنکواسپن B پایینتر باشد ، ابر به رنگ قرمز در می آید که در نرم افزار متاتریدر شما می توانید این رنگ ها را به دلخواه خود تغییر دهید .رنگ هایی که من برای خودم انتخاب کرده ام سبز و قرمز می باشند .

سنکواسپن A

نوسان نمای چهارمی که مورد بحث قرار میدهیم و نیمی از ابر کومو راتشکیل میدهد ، رنگ این نوسان نما سبز می باشد و از رابطه زیر تشکیل میشود :

2 ÷ ( تنکانسن + کیجونسن) و انتقال به 26 روز بعد

سنکو اسپن B

نوسان نمای پنجم مورد بحث سنکو اسپن B می باشد که به رنگ قرمز می باشد و از رابطه زیر به دست می آید :

برای 52 روز 2 ÷ ( بالاترین قیمت + پاین ترین قیمت ) و سپس 26 روز انتقال به جلو

این نوسان نما بیشترین دوره را در بین نوسان نما های دیگر ایچیموکو دارد این نکته را نیز مورد توجه قراردهید که دو سنکواسپن ، دو نوع میبا شد که

سنکواسپن های فعلی + سنکو اسپن های آینده

سنکو اسپن B مسطح نمایانگر یکی از مهمترین نواحی مقاومت و حمایت بازار است ، هر چه یکنواختی سنکو اسپن B بیشتر به طول بیانجامد ناحیه مقاومت و حمایت قوی تری ایجاد می کند در شکل بالا که مربوط به نمودار روزانه کچینی می باشد مشاهده می نمایید که سنکو اسپن B مسطح شده و قیمت از آن عبور نموده است که نشانه ریزش شدید قیمتی می باشد .

حال ، در اینجا میخواهیم به این نکته اشاره کنیم که در نمودار ما دو ابر کومو داریم که از دید برخی از تحلیلگران به دور هست ،

ابرکوموی فعلی : ابر بالا یا پایین نمودار قیمت فعلی هست

ابرکوموی آینده : ابری که 26 روز از نمودار فعلی قیمت جلوتر است

که سعی خواهیم کرد در استراتژی های معاملاتی به نکته بسیار مهمی در این موضوع اشاره کنیم. بعد از معرفی اجزاء ابرهای ایچیموکو ، قصد داریم تا استراتژی های معامالتی ایچیموکو را نیز معرفی نماییم :

در زیر استراتژیهای ایچیموکو عنوان شده اند که هر یک با تصاویر بسیار جالبی توضیح داده خواهند شد.

البته باید توجه نمایید که رنگ این ابزار در این تصاویر متفاوت با متاتریدر می باشد که صرفا جهت آشنایی و درک موضوع شما می باشد.

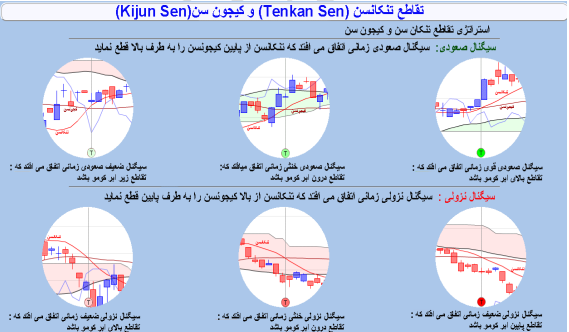

استراتژی تقاطع کیجونسن و تنکانسن

اصول ورود به معامله خرید برای استراتژی تقاطع کیجونسن و تنکانسن به صورت زیر می باشد :

قیمت بالای ابر کومو باشد و یا فاصله قابل قبولی از ابرکوموی غیر ضخیم داشته باشد و تنکانسن ، کیجونسن را به سمت بالای قطع نماید و چیکو اسپن در فضای باز باشد و همچنین قیمت ، تنکانسن و کیجونسن و چیکواسپن نباید در ابر کومو واقع شده باشند.

اصول ورود به معامله فروش

قیمت پایین ابر کومو باشد و یا فاصله قابل قبولی از ابر کوموی غیر ضخیم داشته باشد و تنکانسن ، کیجونسن را به سمت پایین قطع نماید و همینطور چیکو اسپن در فضای باز باشد و همه ابزار ها در داخل ابر کومو واقع نشده باشد .

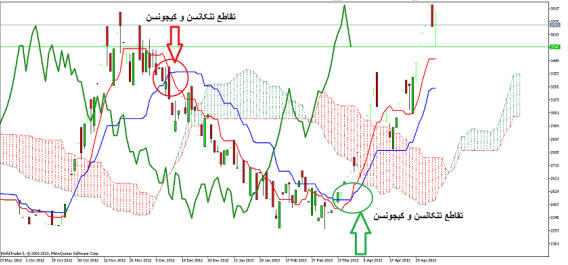

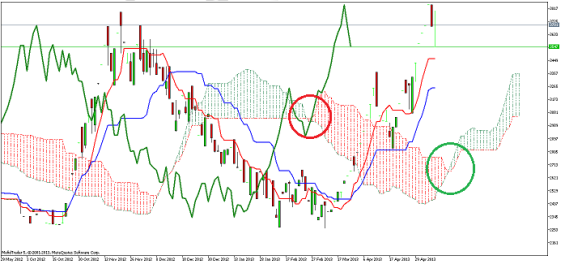

نمودار روزانه فنوال

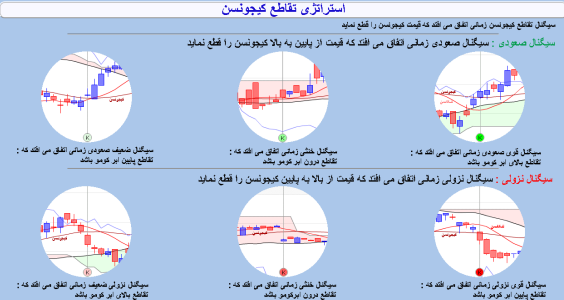

استراتژی قطع کیجونسن

ین استراتژی ، یک استراتژی معامله روزانه ( کوتاه مدت) می باشد اصول استراتژی ورود به معامله خرید به صورت زیر می باشد :

قیمت از کیجونسن عبور نماید و اگر تنکانسن از کیجونسن پایینتر باشد ، در زمان مسطح بودن کیجونسن ، تنکانسن باید جهت رو به بالا داشته باشد و بهتر است تنکانسن از کیجونسن بالاتر باشد و همچنین چیکو اسپن در فضای باز باشد و در پایان سنکواسپن B آینده باید مسطح یا رو به بالا باشید.

اصول استراتژی ورود به معامله فروش

قیمت پایین ابرکومو بسته شود و اگر تنکانسن از کیجونسن بالاتر است ، بنابراین در زمان مسطح بودن کیجون سن ، تنکانسن باید جهت رو به پایین داشته باشد ، سنکو B آینده باید مسطح یا رو به پایین باشد ، قیمت و تنکانسن و کیجونسن و چیکواسپن در داخل ابر کومو نباشند و قیمت از تنکانسن و کیجونسن فاصله زیادی نداشته باشد.

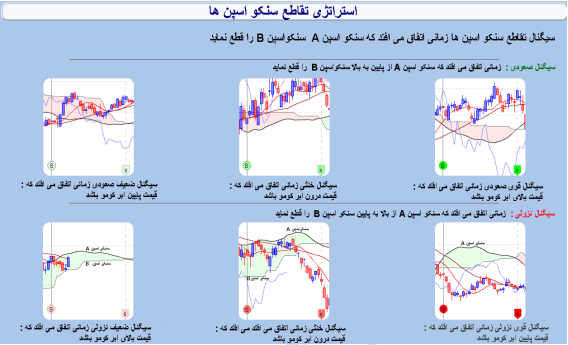

استراتژی تقاطع سنکو اسپن ها

این استراتژی بسیار جالب است . در نقطه ای که سنکو A از سنکوی B عبور می نماید می توانید یک خط عمودی رسم کنید .این ناحیه یک ناحیه بالقوه برای تغییر روند یا ادامه آن است به اعتقاد من این استراتژی بهتنهایی پاسخگو نیست ، باید با روش های دیگر ترکیب شود تا به استراتژی قدرتمندی تبدیل گردد .

استراتژی خروج از ابر کومو

این استراتژی تقریبا کمترین محبوبیت رو دارد چرا که وقتی قیمت از ابر کومو خارج میشود وارد معامله میشویم و قیمت ممکن است بارها و بارها از ابرکومو خارج شده و دوباره به آن بازگردد.

یعنی مرتبا به اشتباه فکر میکنیم قیمت از ناحیه مقاومتی یا حمایتی اش خارج شده است . اما خروج از کومو نیز استراتژی خاص خود را می طلبد بدین نحو که :

بهترین حالت و زمان عبور قیمت از کومو زمانی هست که کومو نازک تر شده و قیمت براحتی میتواند از ان عبور نماید که البته در ادامه وارد جزئیات بیشتری خواهیم شد همانطور که در تصویر میبینید قیمت توان عبور از کوموی ضخیم را ندارد و البته هنوز شرایط برای

عبور مهیا نشده هست .

این مطلب ادامه دارد با عنوان آموزش روش ایچیموکو و مکدی قسمت (2)