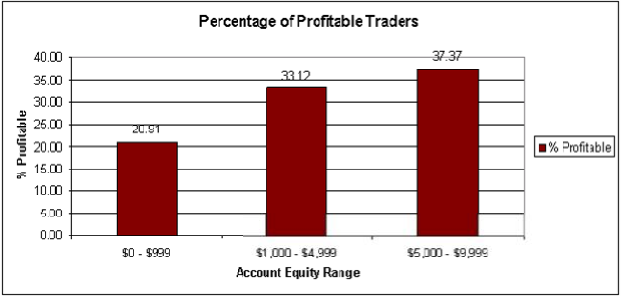

تحقیقات نشان میدهد میزان سرمایه شما میتواند برروي سود آوري شما تاثیرداشته باشد.معامله گرانی با حداقل5000 دلار تمایل به استفاده بیشتري از لوریج محتاطانه دارند. معامله گران بهترتمایل به استفاده از یک اهرم مالی موثر یک به ده یا حتی کمتراز آن دارند.

با نگاهی به عملکرد ده ها هزار مشتري از یک بروکرمعتبرو همچنین صحبت با معامله گران از طریق وبینارهاي زنده، توییتروایمیل اینطور به نظرمیرسد که معامله گران با تمایل محافظت کردن از سرمایه در معرض ریسکشان در برابر ضررهاي احتمالی وارد بازار بازار ارز میشوند. بنابراین بسیاري از معامله گران تازه کار با سرمایه پایه کوچکی شروع به معامله در بازار ارزي می کنند.

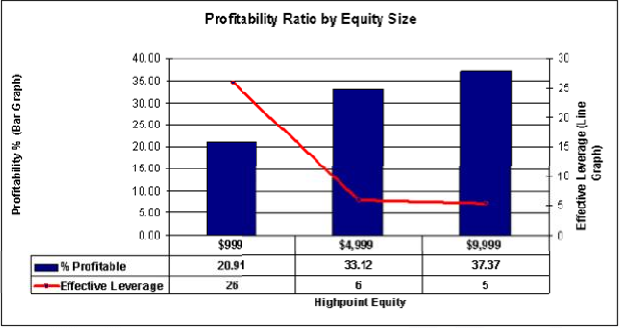

آنچه که ما از طریق تحلیل هزاران حساب معامله گري به دست آورده ایم نشان میدهد که معامله گران با موجودي حساب هاي بزرگتر گرایش به سودآوري در درصد بیشتري از معاملات دارند. ما احساس میکنیم که این نتیجه استفاده از اهرم مالی موثردر حساب معاملاتی میباشد .

از آنجاییکه بسیاري از معامله گران خرده پا در معامله گري بازار ارز بی تجربه هستند تمایل به این دارند که حساب خود را در معرض سطوح بسیار بالایی از لوریج قرار دهند. (لوریج زیاد) در نتیجه،این میزان افزایش در لوریج می تواند پتانسیل ضرر را در حسابهایشان بالا ببرد. با معامله گرانی که از احساسات ایجاد شده از ضررهاي سنگین به ستوه آمده اند، یا از این کاردست میکشند یا این کار را با لوریجنسبتا بالایی ادامه می دهند. این روال به سیکلی باطل تبدیل شده و به اشتیاقی که آنها را جذب بازار ارزي نمود آسیب وارد می کند.

اهمیتی ندارد استراتژي معاملاتی شما چقدر خوب یا بد باشد، تصمیم شما (یا بی تصمیمی شما، هرموردي که ممکن است باشد) دربارهاهرم موثر مالی تاثیرات مستقیم و قدرتمندي روي بازدهی معاملاتی شما دارد. تحقیقی انجام شده است که بازدهی یک استراتژي یکسان ولی با لوریج هاي متفاوت را نشان میدهد

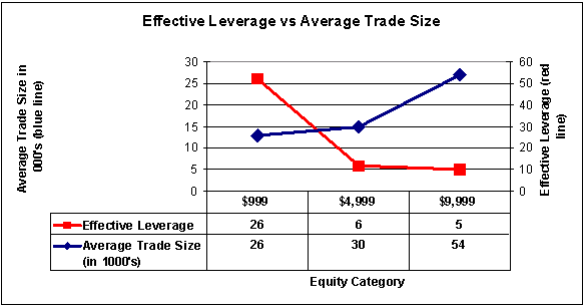

در شکل 2 ما دوعنصرنمودار شکل یک را اصلاح کرده ایم. اولین اصلاحا این بود ما هر ستون را دوباره نام گذاري کرده ایم تامعرف بالاترین میزان مبلغ واجد شرایط براي آن ستون باشد.براي مثال محدوده موجودي 0 تا $999 دلار رادر دسته 999 $دلار معرفی کرده ایم و به همین ترتیب محدوده موجودي 999 $تا 4999 $دلار را در دسته 4999$ واز $5000 تا $9999 را در دسته 9999 $معرفی کردیم.

دومین تغییر ایجاد شده این بود که ما میانگین حجم معامالاتی هر گروه را محاسبه و بر حداکثرمیزان ممکن یک حساب معاملاتی براي آن گروه تقسیم کردیم. در اصل، این کار مقداري براي اهرم(لوریج) موثر کاهش یافته محافظه کارانه را در اختیار ما قرار می دهد.( هر چه حساب بزرگتر باشد میزان لوریج را کاهش می دهد، بنابراین خط قرمز کمترین و محافظه کار ترین محاسبه چارت را نشان میدهد. مثلا میانگین حجم معامله براي گروه 999$ دلار تقریبا برابر با 0.26 لات(26000 واحد) بوده است . چنانچه ما متوسط حجم معامله را برداریم و برموجودي حساب تقسیم کنیم، میزان متوسط اهرم موثر استفاده شده در هریک از گروه ها را بدست میاوریم.

از آنجاییکه که لوریج موثراستفاده شدهبطور چشمگیري از گروه 999 $به گروه 4999 $کاهش می یابد(خطقرمز)، میزان سود آوري حسابها بصورت چشمگیري در حدود 12 واحد افزایش میابد(ستونهاي آبی). در ادامه وقتی با افزایش موجودي، حساب به گروه 9999 دلاري جابجا می شود، کاهش اهرم موثرو به تدریج ادامه یافته و نسبت سودآوري را تا 37 %بالا می برد.

نقشه بازي: بهتر است از چه میزان اهرم (لوریج) موثر استفاده کنیم؟

ما به شما پیشنهاد استفاده از لوریج 1به 10 و حتی کمتررا میدهیم. ما نمی دانیم که شرایط بازار چه زمانی تغییر خواهد کرد واین تغییرباعث خواهد شد که استراتژي ما زیان ندهد. بنابراین، همیشه لوریج خود را در سطوح محتاطانه اي حفظ کرده ضمن اینکه در تمامی معاملاتتان از حد ضرراستفاده کنید.یک محاسبه ساده براي اینکه در تعیین حجم معامله مورد نظربر اساس موجودي حسابتان به شما کمک کنیم.

محاسبات لوریج 10:1

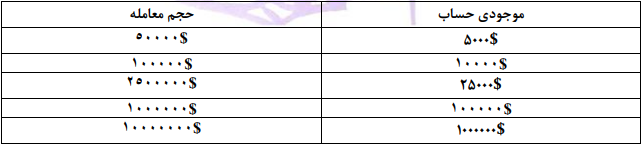

شکل بالا نشان میدهد حساب یک معامله گر حداکثر حجم معامله برپایه لوریج 10:1 را نشان می دهد. که معناي آن این است که وقتی شما 10000 دلار داخل حساب دارید و از لوریج 10 استفاده میکنید هرگزنباید بیشتراز 100000 دلار معامله بازداشته باشید.

مقدار دقیق لوریج مورد استفاده باید توسط خود معامله گرمحاسبه شود. شما شاید حتی احساس راحتی با لوریج هاي موثر کمتري مثل 1 به 5 یا حتی 1 به 3 داشته باشید.

بسیاري از تریدرهاي حرفه اي به جاي تمرکزبرمقدار سودي که به دست خواهند آورد، با تمرکزبرمیزان سرمایه اي که تحمل از دست دادن آن را دارند وارد معامله میشوند.هیچکس از حرکات آینده قیمت خبرندارد بنابراین تریدر حرفه اي با اطمینان بهرویکرد و سیستم معاملاتی خود و البته استفاده از اهرم مالی محتاطانه و موثر خود به معامله میپردازد.

تنطیم اهرم مالی موثر متناسب با میزان تحمل ریسک شما

تحقیقات ما نشان میدهد که حسابهاي با کوچکترین میزان سرمایه (دسته 999 $)مینگین حجم معاملاتی 26000( 0.26 لات) براي هر معامله دارند و لوریج موثر آنها 26 است که بطور قابل توجهی بالاتر از لوریج 10 می باشد که بالاتر درباره اش صحبت شد. این تریدرها اگر میخواهند از لوریج بالاتر از این استفاده نکنند، دو راه حل زیر را پیش رو دارند:

اولا بالا بردن میزان سرمایه موجود در حساب تا مقداري که لوریج موثر را تا کمتر از 10:1 کاهش دهد. در نتیجه تریدري که میخواهد بطور متوسط حجم معاملاتش 26000 واحد یا0.26 لات است، باید حداقل یک حساب 2600 دلاري داشته باشد تا بتواند 26000 واحد یا 26.0 لات را با لوریج موثر 10:1 را معامله کند.

دوما پایین آوردن حجم معامله متناسب با همان لوریج 10:1 .از محاسبات شکل 3 و نمودار فوق استفاده کنید.

در شکل بالا توجه کنید که حجم معامله در زمان افزایش موجودي حساب از گروه 999 $ به گروه 4999 $ نسبتا ثابت میمونه. در اصل، این نشان میدهد که بطور میانگین تریدرها به دنبال حداقل 2.6 دلار به ازاي هرپیپ (اگر حجم معامله 26000 واحد 0.26 لات باشد که تقریبا ارزش هرپیپ در اکثر جفت ارزها با این میزان حجم معامله همان 2.6 دلار است) میباشند.

ممکن است دلایل زیادي باشد که چرا معامله گران بطور میانگین به دنبال حجم0.26 لات یا 26000 واحد هستند. شاید میخواهند حجم معامله اي که می خواهند انجام دهند باندازه کافی بزرگ باشد تا ارزش وقتی که براي این کار گذاشته اند را داشته باشد. بعبارت دیگر، ممکن است معامله گران بدنبال ازرش پیپدر ازاي قیمت باشند و 2.60$حداقل آستانه بطور میانگین باشد. اگر این معامله گران قرار بود لوریج موثري بیشتراز1:10نداشته باشند باید حداقل 2600$موجودیدر حساب داشته باشند تا بتوانند ارزش 2.60$در ازاي هرپیپ راداشته باشند.

یک دلیل دیگه هم میتونه عدم درك درست از قدرت اهرم مالی توسط معامله گران آماتور باشه و اینکه چطور یک ضرر سنگین میتواند کل سودهایتانرا از بین ببرد. استفاده از لوریج محافظه کارانه باعث میشه وقتیکه شما بصورت متوالی ضرر دادید بتوانید نرخ یا سرعت کاهش موجودي حساب خود را کم کنید. و وقتی شرایط برگشت همچنان سرمایه خوبی براي ادامه مسیر داشته باشید. اصل اول حفظ سرمایه است. مثل سربازي که تفنگ دارد ولی فشنگ ندارد نباشید. تفنگ شما همان قدرت تحلیلتان است و فشنگتان سرمایه حسابتان. تفنگ بی فشنگ ارزش زیادي ندارد.

صرفنظر از دلایل ارایه شده، در مجموع هدف ما از این نوشتار این بود که از اهرم مالی محافظه کارانه استفاده کنید. اگر شما میزان سرمایه قابل ریسکتان را بدانید از محاسبات شکل 3 استفاده کنید تا حجم معامله را متناسب با سایز حسابتان محاسبه کرده است.

اگر شما یک هدف بر مبناي ارزش “هر پیپ” دارید باید از محاسبات دیگري استفاده کنیدتا حداقل میزان سرمایه براي پشتیبانی از حجم معامله را تعیین کنید. افزایش موجودي سرمایه دلیل بر سود آوري بیشتر شما نخواهد بود. بلکه این بدان معنا است که چنانچه معامله بر خلاف جهت شما حرکت کند، قدرت تحمل بیشتري خواهید داشت. بطور میانگین معامله گرانی که ترکیبی از میزان مناسب سرمایه(حداقل 5000 دلار) و اهرم مالی مناسب (10 یا کمتر) استفاده میکنند درصد موفقیت بیشتري خواهند داشت.